Analisis Fundamental

Indikator Buffett untuk Menilai Pasar Saham

Indikator Buffett menjadi salah satu alat untuk melihat keadaan harga pasar sedang mahal atau murah. Sehingga kita dapat menentukan titik terendah yang menyebabkan terjadinya koreksi ketika harganya sedang mahal. Indikator ini cukup akurat sehingga Anda dapat menemukan jawaban yang cukup mendekati.

Dalam artikel ini, kami akan membahas apa itu indikator Buffett? Bagaimana cara menghitungnya? Yuk, simak untuk tahu lebih jelas!

👉 Jika Anda ingin berinvestasi saham, baca artikel berikut ini: Investasi Saham untuk Pemula: Langkah Demi Langkah

Apa itu Indikator Buffett?

Indikator Buffett adalah alat yang mengukur hubungan antara nilai total pasar saham suatu negara dan GDP (Produk Domestik Bruto). Alat ini terkenal karena berguna untuk mengevaluasi penilaian pasar saham terlalu tinggi atau terlalu rendah.

Alat ini merupakan ciptaan Warren Buffet pada tahun 2000-an. Dalam sebuah wawancara dengan Fortune, Buffett mengemukakan bahwa alat ini berguna untuk menentukan mahal atau murahnya pasar saham pada waktu tertentu.

Berikut merupakan kutipan wawancaranya:

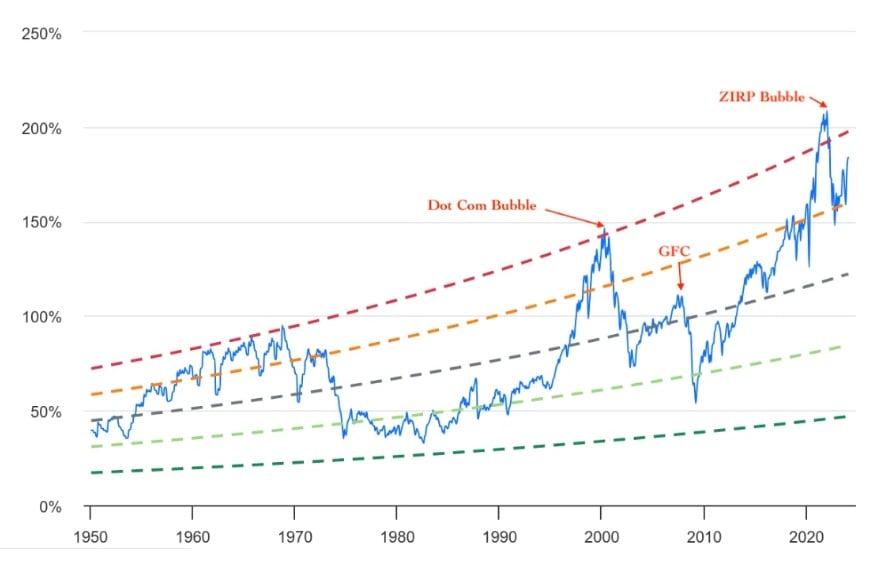

Ini merupakan alat ukur nilai terbaik pada waktu tertentu. Menurut saya, pesan dari grafik tersebut adalah: jika rasko persentase turun pada kisaran 70% hingga 80%, kemungkinan keberhasilan dalam mebeli saham akan sangat baik. Jika rasionya mendekati 200% seperti tahun 1999 dan 200, Anda sedang bermain api.

Warren Buffett dalam wawancara dengan Fortune

Anehnya, indikator ini tercipta ketika terjadi gelembung dot-com, ketika penilaian pasar terlalu tinggi. Berkat indikator ini, Buffett terhindar dari gelembung finansial dan tidak kehilangan banyak uang.

👉 Pelajari indikator lain dalam analisis fundamental saham: RSC Mansfield: Indikator untuk Mengukur Kinerja Saham

Rumus Menghitung

Penghitungan indikator ini faktanya sangat mudah bagi setiap investor pemula. Anda hanya perlu membagi kapitalisasi pasar total suatu negara denan PDB.

Berikut merupakan rumus penghitungannya:

- Indikator Buffett = (CMS : PDB) x 100

- Dengan:

- CMS: kapitalisasi pasar total suatu ekonomi

- PDB: jumlah nilai tambah dari seluruh unit usaha pada suatu negara tertentu.

Sebagai catatan penting, yang kita bicarakan adalah kapitalisasi pasar total suatu negara bukan indeks utamanya. Sehingga kita tidak membicarakan indeks seperti S&P 500 di AS. Jadi, kita tidak berbicara seluruh perusahaan yang terdaftar pada bursa dan juga bukan hanya indeks acuan.

👉 Investasi Indeks Saham: Cara Berinvestasi dan Jenis-Jenisnya

Fungsi Indikator Buffet

Indikator ini menunjukkan apakah nilai suatu pasar terlalu tinggi, ketika secara signifikan berada di atas rata-rata riwayatnya. Jadi, ambang batasnya untuk menganggap nilai suatu pasar terlalu tinggi adalah 90% atau lebih. Namun, penjelasan persentil "mahal atau murah" dapat Anda lihat sebagai berikut:

- Undervalued: kurang dari 50% dari rata-rata historisnya

- Nilai Fair: terletak antara 75% dan 90%

- Berlebihan: berada di atas 115%

Misalnya, apabila indikatornya berada di 150%, sehingga kapitalisasi pasar negara tersebut adalah 1,5 kali PDB-nya. Hal ini menunjukkan adanya penilaian yang berelebihan karena ukuran pasar sahamnya lebih besar dari perekonomian negara.

Sebaliknya, ketika indikator berada di bawah 75%, berarti nilai pasar saham terlalu rendah daripada perekonomiannya. Hal ini menjadi saat yang baik bagi Anda untuk membeli.

Ketika berada pada tingkat yang tinggi, investor seharusnya mengambil tindakan antisipasi akan adanya kemungkinan koreksi atau penurunan harga. Alasannya adalah harga saham harus selaras dengan fundamental ekonomi yang mendasari negara, seperti pertumbuhan PDB atau keuntungan perusahaan.

👉 Panduan Lengkap Analisis Fundamental untuk Investor Pemula

Contoh menggunakan Indikator Buffett

Hal ini menjadi pertanyaan bagi banyak orang. Meskipun sulit bagi kita untuk mengukurnya, namun hal ini dapat dijelaskan oleh Indikator Buffet.

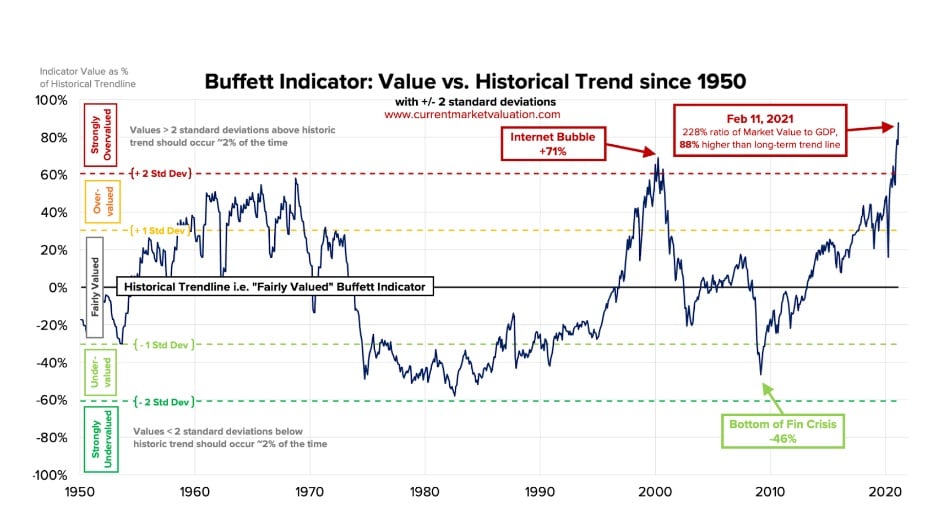

Berdasarkan gambar di atas, indikatornya berada di atas 200% sehingga pasar saham AS nilainya 2 kali lipat dari ekonomi negara. Sehingga dapat kita simpulkan bahwa pasar saham Amerika Serikat overvalued.

Namun, pada poin tertentu perlu kita pahami bahwa mungkin tingkat yang Buffett tandai agak ketinggalan zaman. Hal ini karena ketika pembuatannya pada akhir 90-an, tidak memperhitungkan 10 tahun ke depan di saat krisis keuangan 2008. Sehingga kemudian kita memasuki era uang murah berkat gubernur bank sentral melalui rangsangan moneter.

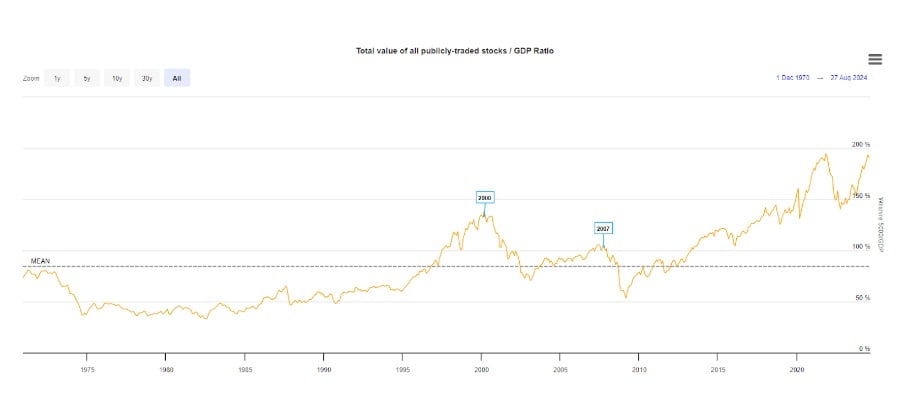

Kita gunakan contoh kapitalisasi pasar di Bursa Efek Indonesia. Menurut data per 22 Januari 2025, nilai kapitalisasi pasar mencapai Rp 12.617 triliun. Sedangkan PDB atas dasar harga berlaku pada kuartal III-2024 adalah Rp 5.638,9 triliun.

Indikator Buffett = (CMS : PDB) x 100

<strong>Indikator Buffet </strong>= (12.617 : 5.638) x 100 = 223%

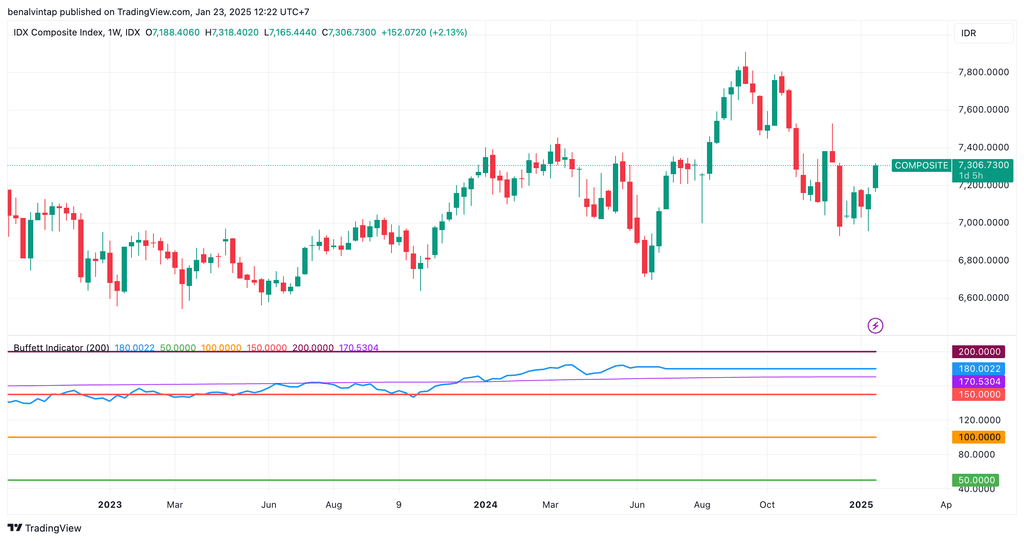

Artinya, pasar saham Indonesia nilainya 2 kali lipat dari ekonomi negara. Sehingga pasar saham Indonesia overvalued. Kondisi ini jika digambarkan akan seperti tampilan grafik di bawah ini:

👉 Pengaruh Kebijakan Moneter pada Pasar Keuangan

Di Mana Kita akan Memukan Titik Terendah Pasar?

Jika terjadi keruntuhan pasar saham, indikator ini dapat membantu kita dalam memperkirakan potensi titik terendah pasar. Hal ini tergantung pada tingkat keparahan koreksinya. Mari kita melihat tiga tingkat kemungkinannya:

- Perkiraan Moderat (80%-90%): Pasar akan mengalami koreksi yang signifikan namun terkendali. Berdasarkan riwayatnya, kisaran level ini mendekati nilai pasar saham yang sesuai dengan perekonomian. Namun, hal tersebut bergantung pada perekonomian dari yang bersangkutan.

- Perkiraan Rata-Rata (60%-70%): Dalam keadaan ini pasar dalam keadaan koreksi yang lebih dalam dan bahkan mungkin terjadi resesi ekonomi. Sebagi contohnya, baru-baru ini yang mencapai tingkat tersebut adalah krisis keuangan tahun 2008.

- Perkiraan Kehancuran Total (30%-50%): Keadaan ini merupakan keruntuhan pasar saham akibat hilangnya kerpercayaan pada pasar keuangan. Selain itu, akan ada kemungkinan terjadinya depresi ekonomi yang parah. Grafik di bawah ini menguraikan keterkaitan nilai pasar saham dengan ukuran perekonomian.

Apakah indikator Buffett dapat Kita Andalkan?

Seperti yang telah kita ketahui bahwa dalam analisis pasar saham, tidak ada indikator yang 100% akurat, termasuk indikator Buffett.

Meskipun bukan indikator yang sempurna, dengan menggabungkan indikator lainnya, dapat memberikan kita gambaran yang lebih akurat. Sehingga kita dapat melihat pembelian berada dalam posisi mahal atau murah. Namun, mungkin akan ada pembaruan pada level overbought atau oversold.

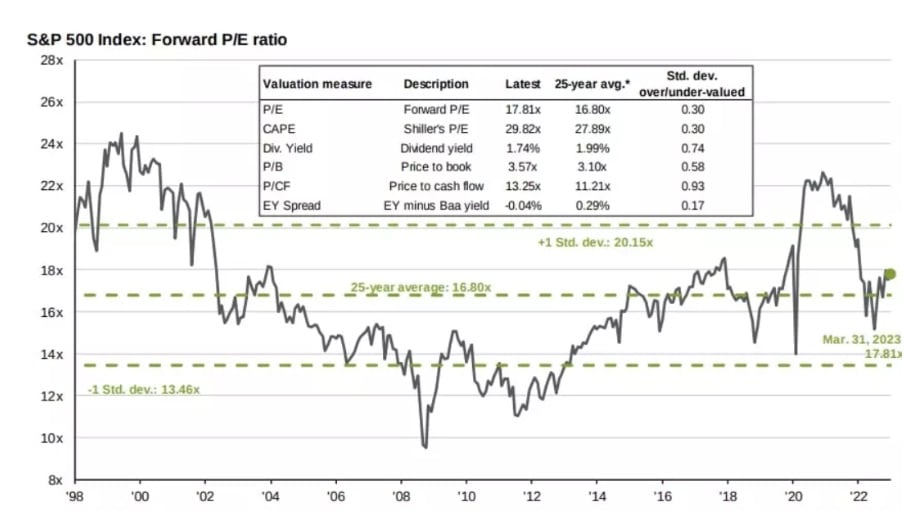

Kita dapat menggunakan indikator lain seperti PER (Price Earning Ratio), dengan nilai 27 kali lipat pada S&P 500. Indeks tersebut saat ini memiliki nilai PER yang lebih tinggi dari rata-rata historisnya sebesar 18 kali. Sehingga kita dapat melihat bahwa nilai pasarnya terlalu tinggi meskipun nilainya lebih rendah daripada indikator Buffett.

Kesimpulannya, indikator Buffett memberikan kita gambaran penilaian pasar apakah overvalued atau oversold. Selain itu, juga memberikan tanda puncak kenaikan yang ekstrem akan bertahan.

👉 Apa itu Oversold dalam Dunia Saham & Kripto?