Investasi Obligasi Terbaik & Cara Kerja

Dalam artikel ini, kita akan membahas apa itu investasi obligasi, cara kerjanya, dan langkah-langkah untuk berinvestasi di dalamnya.

Apa itu Obligasi?

Produk investasi obligasi adalah produk yang memiliki tujuan utama mengumpulkan modal dari investor. Dengan cara ini, penerbit berkewajiban untuk membayar bunga dan mengembalikan modal yang diinvestasikan pada waktu yang disepakati.

Pembayaran bunga secara berkala dengan jumlah yang tetap atau bervariasi selama masa berlakunya aset yang terkait. Oleh karena itu, jenis investasi ini memberikan jaminan kepada investor mengenai penerimaan pendapatan dan penentuan jangka waktu investasi.

Obligasi merupakan jenis investasi yang memberikan pendapatan tetap. Obligasi memberikan pemegangnya hak untuk menerima pembayaran dari penerbitnya selama periode tertentu. Singkatnya, obligasi artinya surat bukti pengakuan utang dari penerbit dengan jangka waktu minimal satu tahun.

Jenis Obligasi

Mari kita lihat jenis-jenis obligasi yang paling umum:

Obligasi Pemerintah

Jenis obligasi ini yang paling banyak dilirik investor. Obligasi pemerintah adalah instrumen investasi dari negara untuk mengumpulkan dana. Tujuannya adalah mendapatkan pembiayaan untuk memenuhi kewajiban dan membiayai pengeluaran pemerintah.

Penerbit obligasi bertanggung jawab untuk mengembalikan investasi dana bersama dengan bunga saat obligasi jatuh tempo.

Dengan demikian, negara berutang kepada para investor untuk mendukung kegiatan pemerintahannya. Hal ini dapat terlaksana melalui penerbitan obligasi publik serta instrumen keuangan lainnya, seperti Surat Berharga Negara dan Obligasi Negara Ritel Indonesia.

👉 Untuk informasi lebih lanjut, dalam artikel berikut kami menjelaskan tentang Obligasi Pemerintah: Jenis dan Cara Membelinya.

Obligasi Swasta atau obligasi korporasi

Obligasi korporasi atau obligasi perusahaan diterbitkan oleh perusahaan swasta bukan oleh pemerintah, guna mendapatkan modal dari investor dan mendukung kegiatan ekonomi, proyek, dan pertumbuhan perusahaan mereka.

Perusahaan membayar bunga kepada investor dan mengembalikan dana bersama bunga pada tanggal jatuh tempo.

Karena memiliki risiko lebih tinggi daripada obligasi pemerintah, obligasi korporasi menawarkan bunga yang lebih tinggi kepada pemegangnya.

Produk Obligasi lainnya

Ada juga jenis obligasi lainnya, seperti:

- Obligasi yang dapat ditukar: obligasi yang dapat ditukar dengan saham yang sudah ada di perusahaan dan bukan dengan uang.

- Obligasi konversi: obligasi ini dapat ditukar dengan saham baru.

- Obligasi kupon nol: tidak membayar bunga tetapi membayar semuanya di akhir saat jatuh tempo.

- Obligasi kas: Perusahaan mengeluarkan obligasi ini untuk memenuhi kebutuhan kas.

- Obligasi utang abadi: Tidak pernah jatuh tempo, yaitu penerbit tidak pernah mengembalikan investasi modal, tetapi terus menghasilkan bunga.

- Junk bonds: berisiko tinggi, sebagai gantinya bunga yang mereka bayar lebih tinggi.

- Obligasi konversi kontingen (CoCos): CoCos atau obligasi konversi kontingen adalah instrumen utang yang secara otomatis berubah menjadi modal ketika bank menghadapi kesulitan keuangan sehingga membantu menjaga solvabilitasnya.

Bagaimana Cara Investasi Obligasi?

Ada beberapa cara untuk berinvestasi di obligasi. Tiga utama adalah sebagai berikut:

Investasi obligasi secara langsung

Anda bisa beli obligasi sendiri dengan beberapa cara yang berbeda:

- Di lembaga perbankan pemerintah atau swasta: cukup datang ke bank dengan membawa KTP dan Anda bisa langsung beli obligasi tanpa masalah. Beberapa bank yang menjual obligasi adalah BRI, Mandiri, BNI, BTN, BCA, Danamon, dan lainnya

- Melalui broker online: cukup dengan memiliki rekening sekuritas di broker online yang memungkinkan investasi dalam pendapatan tetap sudah lebih dari cukup. Pembeliannya cepat dan mudah, sama seperti jika Anda membeli saham perusahaan. Beberapa sekuritas yang menjual obligasi, seperti Indo Premier, Bibit, Bareks, Phillip, dan lainnya

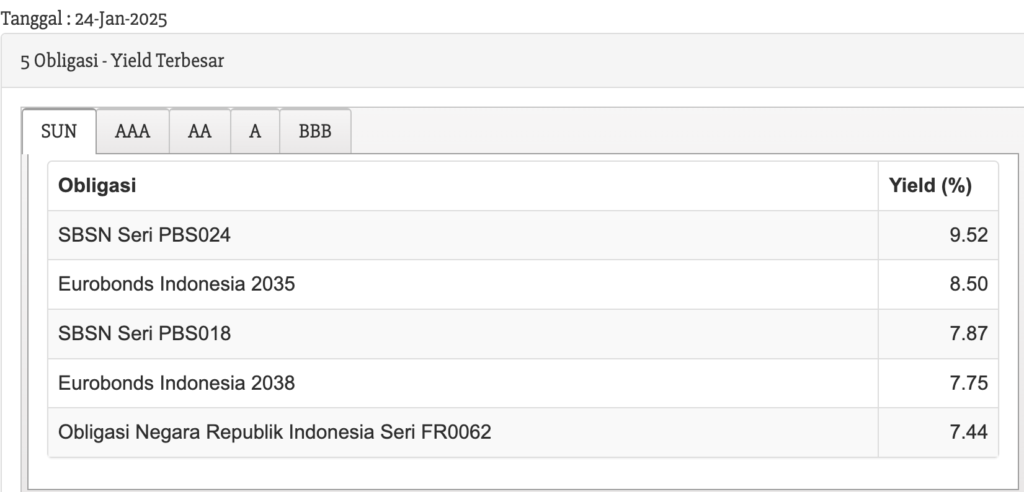

Investasi obligasi terbaik – pemerintah

Investasi obligasi terbaik – swasta

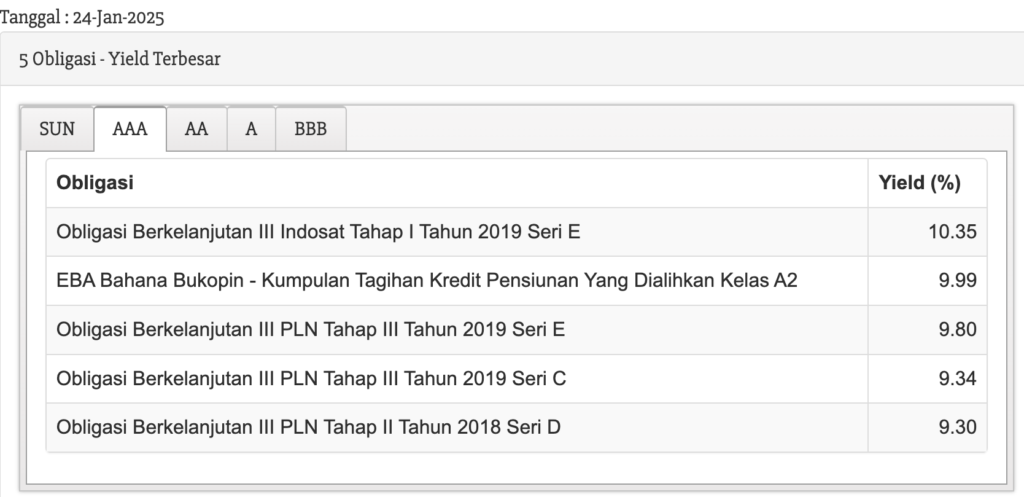

Berikut daftar obligasi swasta terbaik dengan yield besar dan peringkat AAA yang menandakan kemampuan perusahaan melunasi utangnya:

👉 Panduan membeli saham dapat Anda baca dalam artikel berikut: Panduan Membeli Saham di Bursa: Langkah Mudah untuk Pemula

ETF dan Reksa Dana Obligasi

Saat ini, di market Indonesia baru memiliki satu produk ETF yang berbasis obligasi atau lebih tepatnya berbasis SBN. Produk ini adalah Reksa Dana Majoris Government Bonds ETF Indonesia dengan kode XMGB. Produk ini tersedia sejak Juni 2023 dengan BCA Sekuritas sebagai dealer partisipan dan Bank Central Asia sebagai bank kustodian. Yang bertindak sebagai manajer investasi adalah Majoris Asset Management.

Lain halnya dengan ETF obligasi, masyarakat lebih familier dengan reksa dana obligasi karena tersedia lebih banyak di pasaran. Berikut ini adalah daftar reksa dana obligasi terbaik yang dapat Anda beli di Indonesia melaui aplikasi seperti Bareksa:

| Reksa dana obligasi | ISIN | Return 5 years |

| STAR Stable Income Fund | IDN000238904 | 50,28% |

| Hajj Syariah Fund | IDN000003001 | 41,96% |

| Capital Fixed Income Fund | IDN000225802 | 37,52% |

| Trimegah Dana Tetap Syariah Kelas A | IDN000418803 | 37,42% |

| Insight Renewable Energy Fund | IDN000116902 | 35,58% |

👉 Dan sekarang setelah Anda tahu cara berinvestasi dalam obligasi, kami akan meninggalkan Anda dengan artikel tentang produk investasi dana pensiun sehingga Anda dapat mengevaluasi spektrum yang jauh lebih luas.

Hal yang perlu diperhatikan saat investasi obligasi

Dalam dunia investasi pendapatan tetap, penting untuk memilih obligasi yang menguntungkan dan memberikan keamanan atau minimal memiliki jaminan yang kuat. Berikut ini adalah dua syarat yang sebaiknya terpenuhi saat Anda memilih obligasi:

Kualitas Kredit yang Baik

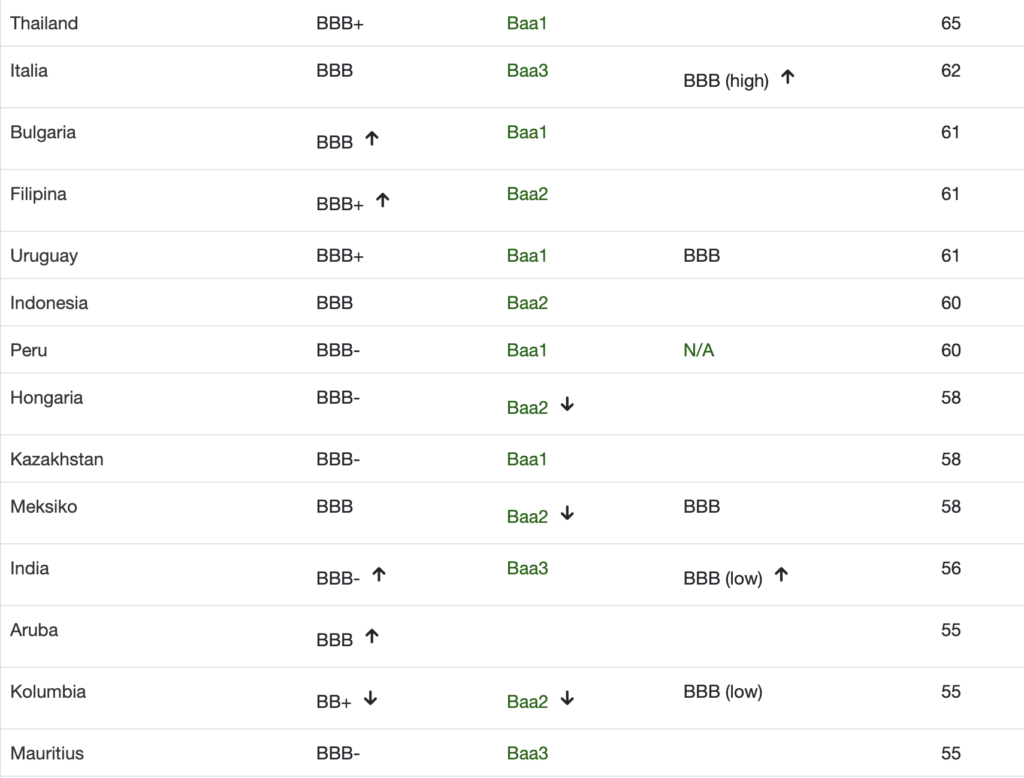

Saat memilih obligasi terbaik untuk investasi dan Anda adalah seorang investor dengan profil konservatif, sebaiknya pilih obligasi negara daripada obligasi korporasi.

Pada tabel berikut ini, Anda dapat melihat obligasi dari berbagai negara termasuk Indonesia dengan lembaga S&P sebagai pemberi rating. Dari tabel terlihat bahwa Indonesia mendapatkan rating yang cukup baik daripada negara berkembang lainnya.

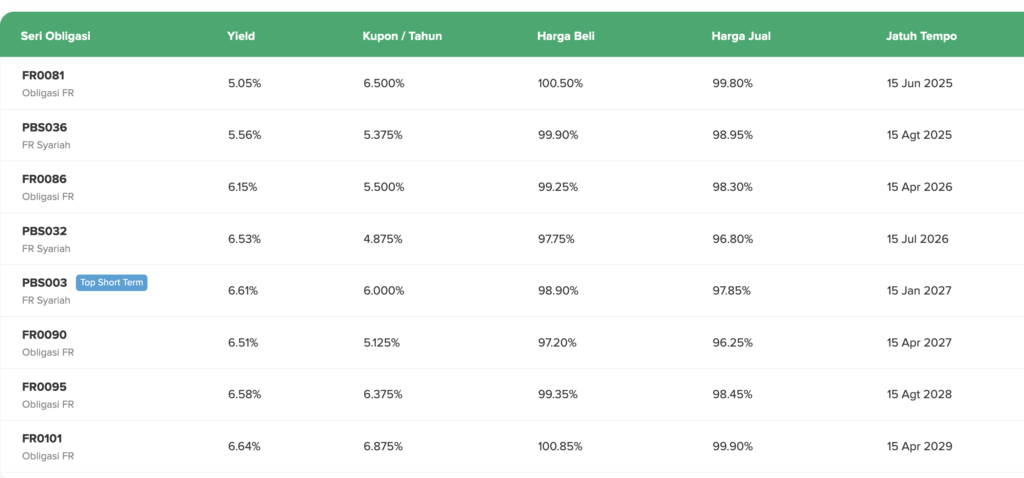

Kupon & yield setinggi Mungkin

Setelah mempertimbangkan kualitas kredit negara tersebut, dan menemukan bahwa ini adalah yang terbaik, Anda tinggal mencari obligasi dengan kupon yang tinggi, makin tinggi makin baik.

Dan jika kita perhatikan, obligasi pemerintah terlihat menarik karena memberikan imbal hasil sekitar 5%-6% per tahun, sebuah peluang yang sayang untuk dilewatkan.

Jika kita memilih obligasi Jerman, yang memiliki reputasi keunggulan kredit, kita akan mengalami hal serupa. Obligasi dari negara-negara Eropa Tengah membayar bunga sekitar 2,5%, suatu tingkat bunga yang belum pernah terjadi dalam waktu lama. Bahkan, ada kasus di mana obligasi Jerman memberikan hasil negatif, terjadi kurang dari dua tahun yang lalu.

Dengan cara ini, kita melihat bagaimana kita berada di depan peluang besar dalam pendapatan tetap, khususnya dengan obligasi pemerintah yang sangat istimewa. Peluang ini belum pernah terlihat selama beberapa dekade. Obligasi ini menawarkan imbal hasil yang menarik, hampir setara dengan pendapatan tetap di Amerika Serikat, yang dalam beberapa tahun terakhir hampir mendekati imbal hasil tahunan indeks S&P 500.

Kita juga dapat menerapkan strategi yang sama pada obligasi korporasi. Kita perlu mencari obligasi dengan peringkat kredit yang baik dan imbal hasil yang menarik agar investasi kita lebih menguntungkan.

Mengapa investasi dalam obligasi?

Salah satu alasan utama yang mendorong untuk berinvestasi dalam obligasi adalah sebagai berikut:

Tingkat Bunga Tinggi

Jika suku bunga naik, penerbitan baru dari investasi pendapatan tetap akan meningkatkan bunga.

Sebagai contoh, jika seseorang membeli obligasi baru dengan bunga 5%, dia akan mendapat 500 ribu rupiah setiap tahun untuk setiap 10 juta rupiah dari dana investasinya. Jika suku bunga naik tahun berikutnya, meskipun obligasi masih memberikan 500 ribu per tahun, penerbitan baru akan menawarkan suku bunga yang lebih tinggi, misalnya 6%.

Dalam situasi di mana suku bunga bank sentral tinggi, investasi dalam pendapatan tetap akan lebih menarik.

Pendapatan Tetap dan Terprediksi

Menyediakan ketenangan bagi pemiliknya dengan mengetahui perolehan pendapatan dan durasinya. Dengan demikian, seseorang dapat merencanakan keuangan dengan baik karena ia sudah mengetahui bunganya.

Risiko Rendah (atau Lebih Rendah dari Reksa Dana Campuran)

Meskipun obligasi bukan jaminan investasi, mereka memiliki risiko lebih rendah daripada investasi dalam reksa dana campuran. Oleh karena itu, potensi pengembaliannya lebih kecil.

Risiko utama dalam investasi obligasi adalah risiko kredit. Ini berkaitan dengan kemungkinan bahwa penerbit obligasi tidak dapat membayar bunga atau mengembalikan uang saat jatuh tempo. Jika terjadi, hal ini disebut sebagai default. Oleh karena itu, risiko obligasi tergantung pada kemampuan penerbit untuk memenuhi kewajibannya.

Selain itu, ada risiko bahwa jika seseorang membeli obligasi dengan bunga 4%, misalnya, dan suku bunga naik tahun berikutnya, penerbit baru dapat menawarkan bunga yang lebih tinggi, misalnya 5%. Jika orang tersebut ingin menjual obligasinya dengan bunga 4%, ia mungkin harus melakukannya dengan harga di bawah nilai nominalnya karena tidak banyak yang akan tertarik membelinya ketika ada obligasi baru dengan bunga 5%.

Secara sederhana, harga dan hasil obligasi biasanya bergerak ke arah yang berlawanan.

Pasar Sekunder

Anda bisa membeli obligasi di pasar sekunder. Terkait dengan perubahan harga di pasar sekunder tersebut, harga obligasi bisa lebih tinggi atau lebih rendah dari nilai nominalnya. Faktor-faktor yang mempengaruhi harga obligasi di pasar kedua adalah:

- Kualitas dan kepercayaan pada penerbit obligasi

- Perubahan dan tren suku bunga

- Hukum penawaran dan permintaan.

Ketika harga obligasi naik dari saat pembelian, kita tak perlu menunggu sampai jatuh tempo untuk mendapatkan kembali uang kita. Sebaliknya, kita bisa menjualnya di pasar sekunder.

Perbedaan kupon dan yield investasi obligasi

Dalam data investasi obligasi terbaik di atas, kita mendapatkan dua istilah yang sangat penting yaitu kupon dan yield obligasi. Apa perbedaan yield dan kupon obligasi?

- Kupon: merupakan imbal hasil tetap yang penerbit obligasi bayarkan secara berkala kepada pemegang obligasi. Anda bisa hanya melihat kupon sebagai imbal hasil apabila membeli SBN Ritel karena hanya diperdagangkan di pasar primer.

- Yield: merupakan imbal hasil yang investor dapatkan dari investasi dalam obligasi relatif terhadap harga obligasi tersebut. Yield digunakan sebagai indikator keuntungan saat Anda membeli di pasar sekunder. Dalam kasus obligasi pemerintah, maka ini berlaku untuk Obligasi FR yang bisa diperjualbelikan di pasar.

Jadi intinya, yield adalah imbal hasil yang penting untuk Anda perhatikan jika investasi obligasi FR. Semakin tinggi harga beli (di atas harga nominal) obligasi, maka semakin rendah yield yang Anda dapatkan.

Perbedaan Surat Perbendaharaan Negara, Obligasi Pemerintah, dan Global Bonds

Kita sudah tahu bahwa negara menerbitkan obligasi untuk pembiayaan. Itu berarti ketika kita membeli salah satu aset tersebut, kita sebenarnya sedang membiayai dan meminjamkan modal kepada negara untuk jangka waktu tertentu dan sebagai gantinya mereka menawarkan suku bunga.

Saat jatuh tempo aset tersebut, kita juga akan menerima modal investasi awal kita. Tentu saja, baik jangka waktu maupun suku bunga yang akan diterima sudah diketahui sebelumnya oleh investor.

Aset pendapatan tetap terbagi ke dalam tiga jenis:

- Surat Perbendaharaan Negara (SPN)

- Obligasi Pemerintah

- Global Bonds

Surat Perbendaharaan Negara (SPN)

Surat Perbendaharaan Negara adalah kewajiban utang dalam jangka waktu singkat, biasanya dikeluarkan kurang dari 12 bulan.

Pendapatan atau keuntungan dihitung dengan mengurangi harga beli dari nilai nominal yang disepakati untuk pengembalian. Jika surat berharga dijual sebelum jatuh tempo, keuntungan dihitung dari selisih antara harga beli dan harga jual.

👉 Informasi lebih lanjut: Apa Itu Surat Perbendaharaan Negara (SPN)?

Obligasi Pemerintah

Di sisi lain, obligasi pemerintah dikeluarkan dalam jangka waktu menengah 3 hingga 5 tahun. Dalam hal ini, bunga menjadi keuntungan obligasi yang dibayarkan secara periodik sesuai dengan kupon dari syarat yang disepakati.

💡 Cara Beli Obligasi Pemerintah: ORI, SBR hingga ST!

Global Bonds

Global bonds sebenarnya mirip dengan obligasi dalam hal karakteristiknya. Perbedaan utamanya adalah jangka waktu penerbitan yang biasanya lebih dari 5 tahun, bahkan mencapai 10 tahun atau lebih. Seperti halnya obligasi, bunga dibayarkan secara berkala, dan karena masa berlakunya yang lebih panjang -antara 10 hingga 20 tahun-, bunga cenderung lebih tinggi, kecuali dalam kondisi suku bunga terbalik.

Perbedaan Obligasi dan Sukuk

Yang menjadi perbedaan obligasi dan sukuk secara umum adalah sukuk atau obligasi syariah merupakan surat berharga jangka panjang yang berdasarkan pada prinsip syariah. Sehingga sukuk merupakan obligasi yang keuntungannya berasla dari produk investasi dengan prinsip nisbah atau bagi hasil. Hal ini berbeda dengan obligasi yang memperoleh hasil keuntungan dari bunga.

Kelebihan dan Kekurangan Investasi dalam Pendapatan Tetap

Terakhir, mari kita lihat kelebihan dan kekurangan dari investasi dalam obligasi:

| Keuntungan investasi dalam obligasi | Kekurangan investasi dalam obligasi |

| ✅ Keamanan lebih tinggi | ❌ Rentabilitas rendah |

| ✅ Perencanaan lebih baik | |

| ✅ Risiko lebih rendah | |

| ✅ Pasar sekunder |

Cara membeli obligasi di BCA

Untuk cara membeli obligasi di BCA, Anda bisa menggunakan aplikasi MyBCA. Berikut langkah yang perlu Anda lakukan!

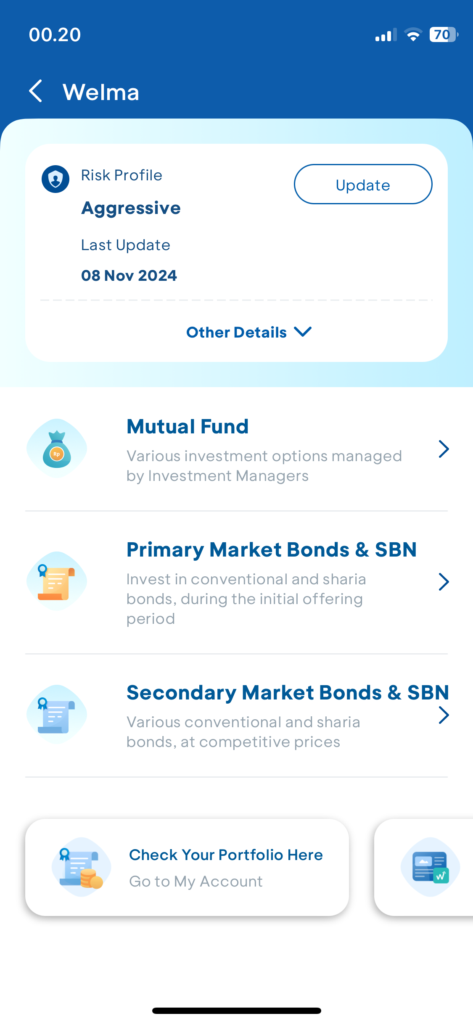

- Buka aplikasi MyBCA kemudian pilih Welma

- Silakan lakukan registrasi terlebih dahulu

- Jika sudah berhasil pilih Primary Market Bonds & SBN atau Secondary Market & SBN

- Pilih produk obligasi yang Anda inginkan kemudian klik Buy

Pada akhirnya, kita bisa menyadari bahwa investasi dalam obligasi kembali populer. Bagaimana dengan Anda? Sudahkah Anda memiliki obligasi dalam portofolio investasi?

FAQs – Pertanyaan yang Sering Diajukan

Salah satu risiko utama yang harus diwaspadai dari investasi dalam reksadana pendapatan tetap adalah kemungkinan terjadinya fluktuasi Nilai Aktiva Bersih (NAB). Hal ini biasanya disebabkan oleh faktor-faktor seperti perubahan suku bunga acuan oleh Bank Indonesia dan penurunan nilai obligasi.

Obligasi, sebagai bagian dari Pendapatan Tetap, biasanya memberikan keuntungan melebihi tingkat inflasi dan memiliki risiko lebih rendah dibandingkan dengan saham.

Salah satu contoh investasi obligasi adalah dengan membeli Surat Berharga Negara (SBN), seperti Obligasi Negara Ritel (ORI) dan Savings Bond Ritel (SBR). Bagi yang ingin berinvestasi sesuai prinsip syariah, ada opsi Surat Berharga Syariah Negara (SBSN) atau yang biasa disebut Sukuk, seperti Sukuk Ritel (SR) dan Sukuk Tabungan (ST).