Analisis Teknikal

Memahami Konsep Homoskedastisitas

Homoskedastisitas mungkin menjadi istilah yang jarang kita dengar. Namun, hal ini adalah konsep penting dalam statistika yang dapat kita terapkan dalam melakukan trading.

Dalam artikel ini, kita memulai studi pada salah satu prinsip dasar ini dengan penguraian yang lebih mudah untuk Anda pahami. Yuk, simak untuk lebih jelas!

👉 Indikator Trading Dan Osilator | Analisis Teknikal yang tidak kalah penting untuk Anda ketahui.

Apa itu Homoskedastisitas

Homoskedastisitas adalah istilah statistika yang mengacu pada asumsi atau kondisi di mana kesalahan dari model regresi memiliki varian yang konstan terhadap variabel independen atau prediktor. Artinya, sebaran error di sekitar garis regresi seragam untuk semua nilai variabel independen.

Memasuki dunia perdagangan kuantitatif yang menarik dan kompleks tidak hanya membutuhkan usaha dan dedikasi, namun juga pemahaman yang baik tentang prinsip-prinsip statistik sebagai pendukung.

Dalam istilah sehari-hari, homoskedastisitas seperti metronom konstan yang menentukan ritme stabil pada fluktuasi variabel dalam model trading kita. Asumsinya, variabel-variabel ini akan bergerak dengan irama yang sama, menunjukkan variansi yang sama dari waktu ke waktu. Artinya, ketika mengamati harga pada awal atau akhir waktu yang kita teliti, kita akan melihat jenis dan jumlah osilasi atau perubahan yang sama.

Dalam artikel ini, kita akan mempelajari konsep beserta sebuah contoh, yaitu bagaimana memahami segala sesuatunya dengan baik. Hal ini berguna untuk mempelajari cara memastikan homoskedastisitas dalam model yang kita gunakan.

👉 Fibonacci Retracement: Cara Menganalisis Peluang Trading

Contoh Homoskedastisitas

Meskipun telah memahami definisinya, kita akan lebih paham apabila menggunakan contoh. Seperti yang telah kami sebutkan sebelumnya, homosekdastisitas memberi tahu kita rersidu pada suatu model pasti memiliki variansi yang konstan.

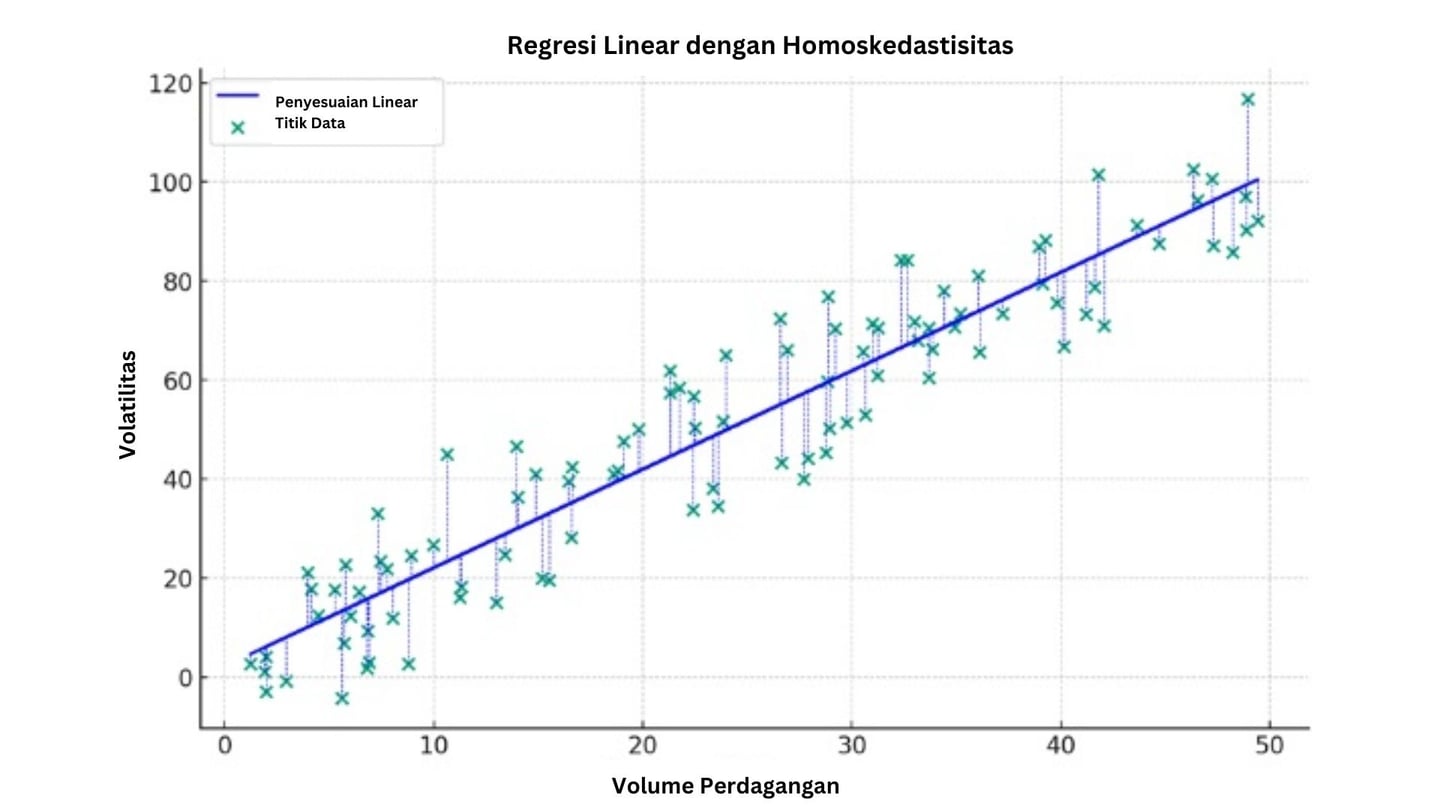

Bayangkan Anda sedang meneliti hubungan antara volume transaksi di pasar saham dan volatilitas dari saham tertentu. Anda menggunakan model regresi linier untuk memprediksi volatilitas saham (variabel dependen) berdasarkan volume transaksinya (variabel independen). Secara teori, kita berharap dengan volatilitas yang besar maka volume transaksinya tinggi oleh karena transaksinya lebih bayak sehingga variasi harganya juga beragam.

👉 Volume Trading: Teknik dan Tips Menggunakannya Secara Efektif

Skenario

Setelah menyesuaikan model regresi, kemudian amati residu sebagai perbedaan antara nilai volatilitas dan prediksi nilai dari model tersebut. Berikut skenarionya:

- Jika skenarionya ideal, Anda akan melihat besarnya rersidu kurang lebih akan konstan pada semua tingkat volume transaksi. Sehingga sebaran error-nya tetap sama terlepas dari volume perdagangan yang rendah maupun tinggi.

- Namun, jika residunya kecil saat volume transaksinya rendah, Anda akan berhadapan dengan heteroskedastisitas. Dengan kata lain, sebaran error akan bervariasi tergantung pada volume transaksi.

Untuk mengidentifikasi pola ini secara visual, Anda bisa membuat diagram sebaran dari residu terhadap nilai prediksi volatilitas:

- Kapan terjadi homoskedastisitas?: Ketika diagram menunjukkan pola sebaran yang seragam (tanpa bentuk tertentu).

- Kapan terjadi heteroskedastisitas? Ketika diagram menunjukkan pola berbentuk kerucut atau kipas (di mana sebaran residu meningkat pada nilai yang telah Anda prediksi).

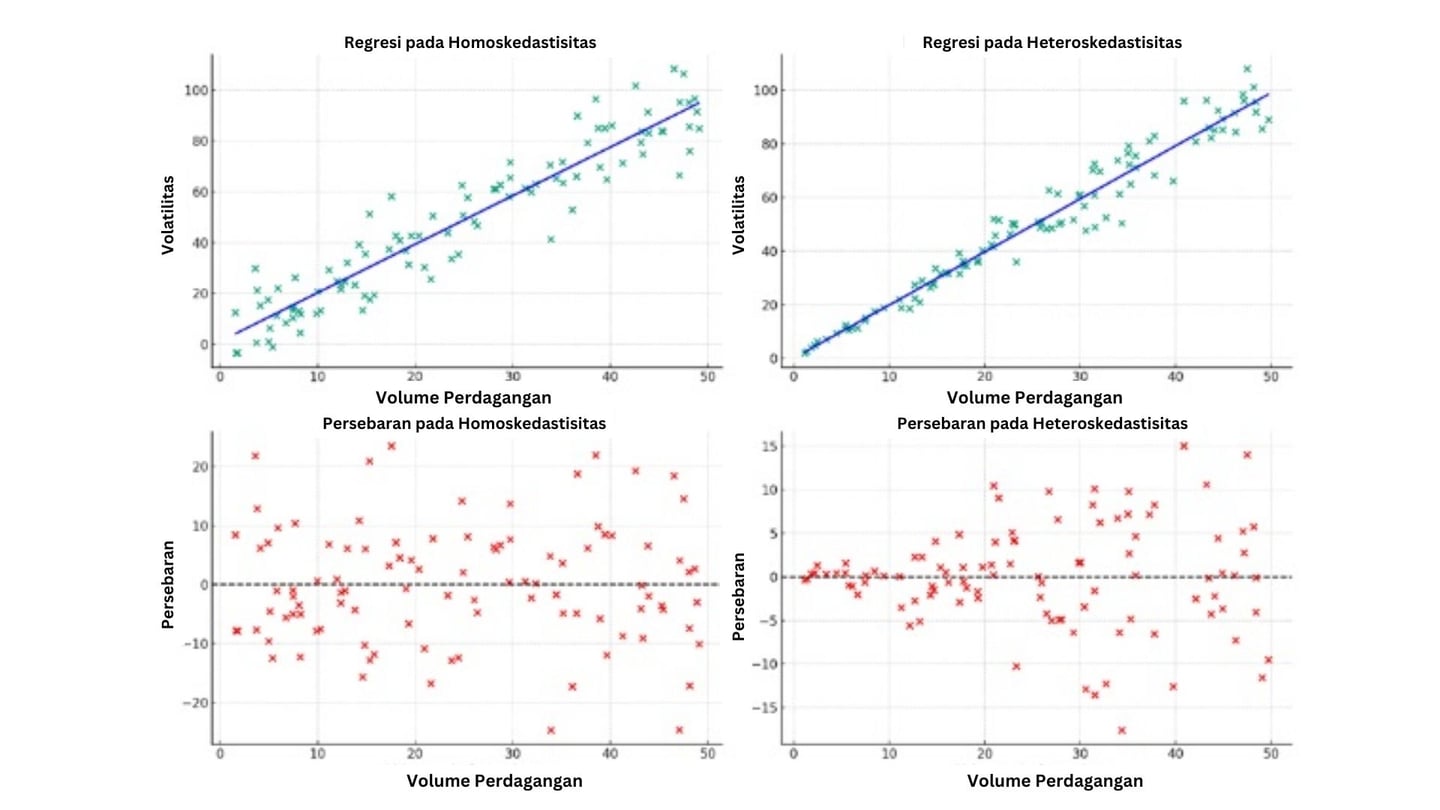

Perhatikan gambar berikut yang menggambarkan contoh jelas homoskedastisitasi:

Garis biru menggambarkan prediksi dari model. Berdasarkan jumlah operasi, kami memprediksi lebih banyak volatilitas. Jika kita memperhatikan perbedaan antara titik hijau (realitas yang diamati) dan garis biru (estimasi model), kita dapat melihat bahwa sekilas tampaknya ukuran kesalahanya kurang lebih konstan. Sehingga hal ini menandakan terjadinya homoskedastisitas.

👉 Pelajari Osilator Williams untuk Trading

Cara Memeriksa

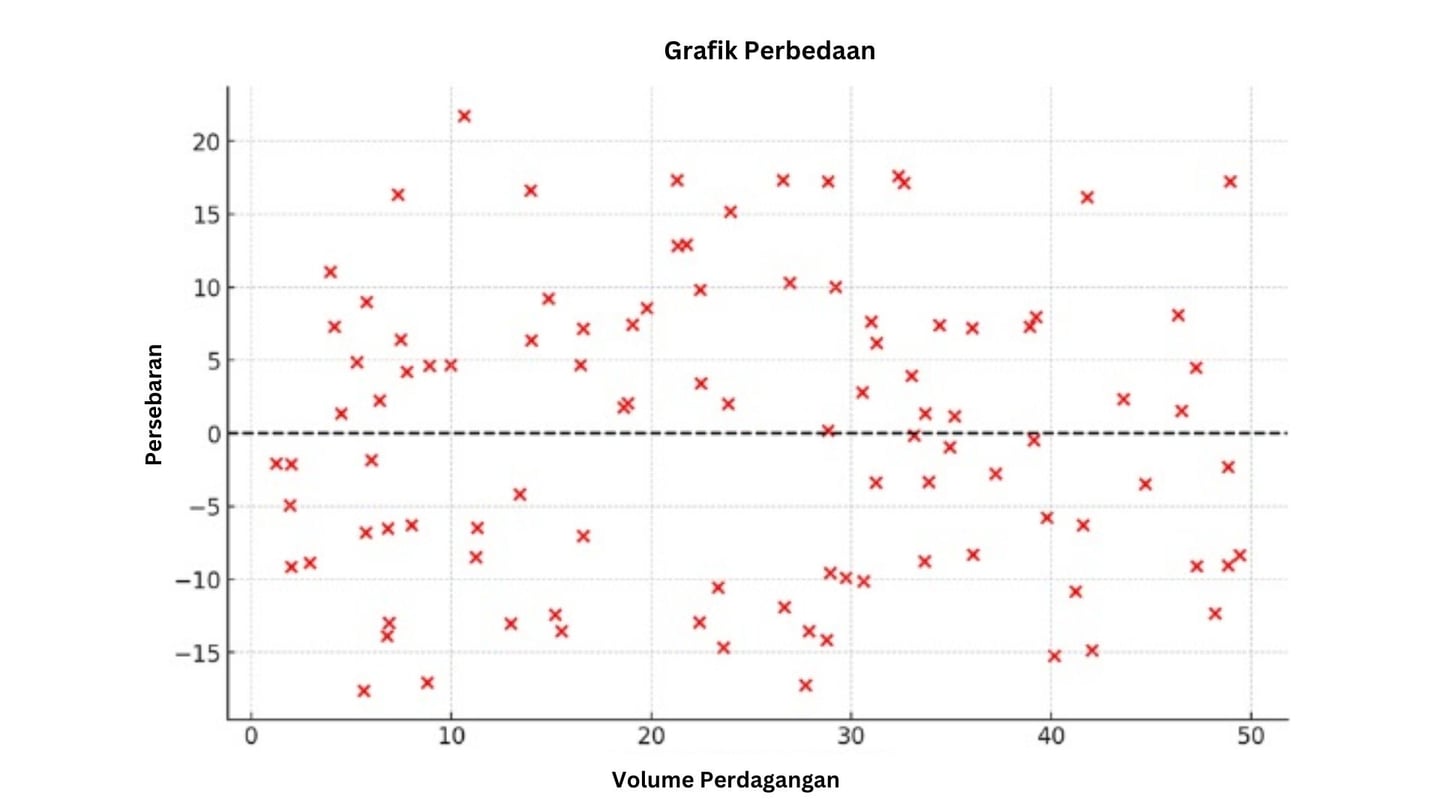

Cara lain untuk memeriksa kondisi tersebut lebih sederahana, yaitu dengan menggunakan grafik residu. Jika kita mengurangi nilai prediksi model dari setiap titik, kita akan melihat grafik seperti berikut:

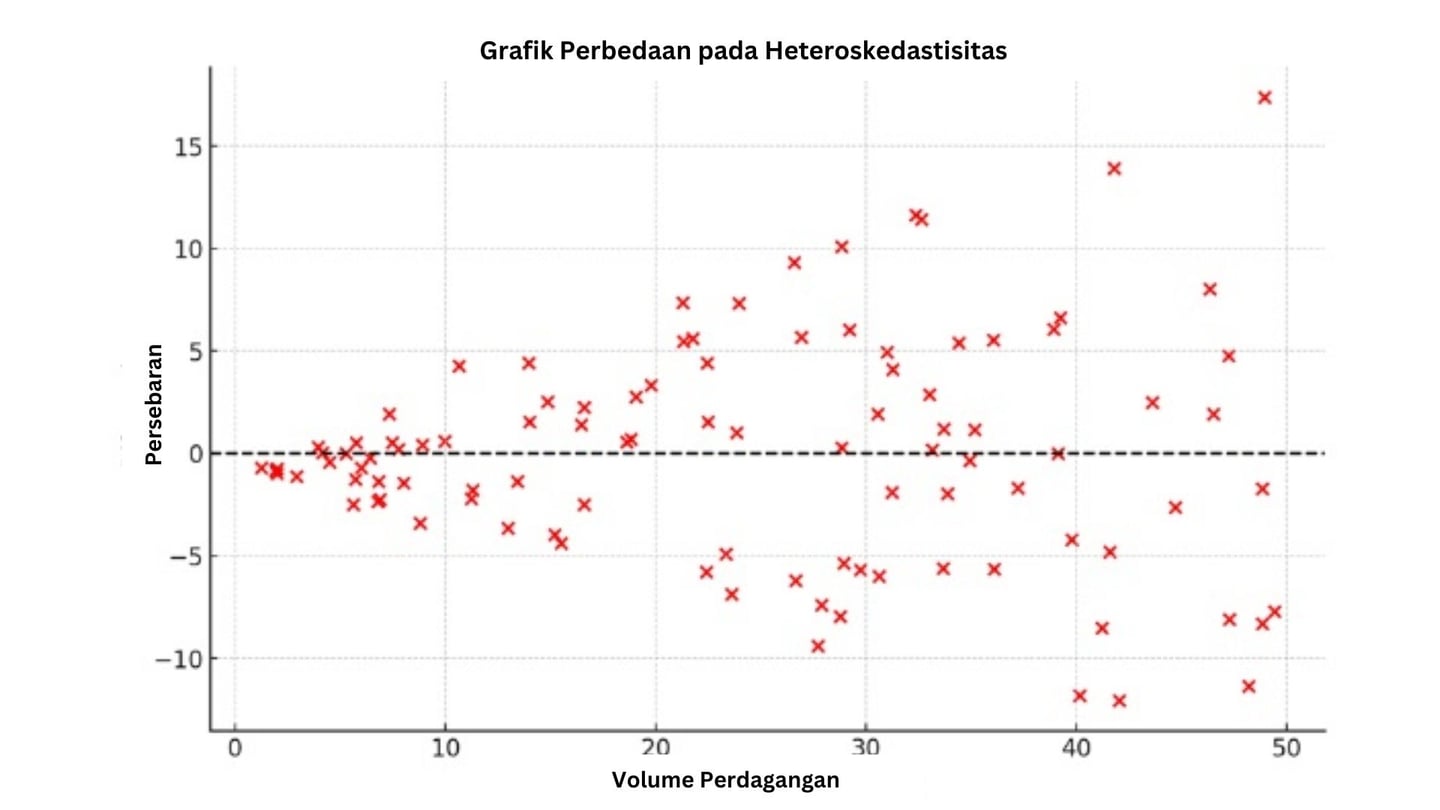

Perhatikan bagimana titik merah terdistribusi secara merata. Untuk melihat perbedaannya, kami akan menyajikan grafik yang menunjukkan heteroskedastisitas:

Lihat bentuk kerucutnya, di sisi kiri ada sedikit perbedaaan antara kenyataan dan prediksi. Namun, seiring dengan meningkatnya volume transaksi, persebarannya juga meningkat. Sangat jelas pada kondisi tersebut terjadi heteroskedastisitas.

Pada gambar berikut, terlihat perbedaan antara homoskedastisitas dan heteroskedastisitas:

Jelas bahwa homoskedastisitas merupakan hal yang diharapkan terjadi dalam banyak model. Namun, jika hal tersebut tidak muncul, bukan berarti Anda mengalami kegagalan. Terdapat teknik statistika untuk menangani heteroskedastisitas (yaitu saat varian tidak konstan).

👉 Model Markowitz: Konsep dan Implementasinya dalam Teori Portofolio dan Batas Efisiensi

Cara Memastikan Homoskedastisitas dalam Model

Homoskedastisitas, yang merupakan prasyarat utama bagi banyak model statistik dalam perdagangan, mengacu pada kekonstanan varian error dari waktu ke waktu. Pada bagian ini, kami akan menunjukkan cara untuk memastikannya dengan benar.

Pertama, pahami dulu apa yang kita cari. Sederhananya, Anda mencoba memeriksa apakah variasi di seluruh rangkaian data konstan. Jika model memiliki homoskedastisitas, berbagai kesalahan yang Anda hasilkan tidak akan memiliki banyak perbedaan sehubungan dengan variannya masing-masing.

Untuk memulai prosesnya kita harus melakukan uji statistik seperti uji Breusch-Pagan atau White. Pengujian ini akan menunjukkan apakah terdapat heteroskedastisitas (varian tidak konstan) pada data kita dan akan memberi kita gambaran awal di mana kita harus memfokuskan upaya.

Uji ini hanyalah panduan awal sehingga jangan lupa untuk melihat data Anda. Terkadang Anda dapat mendeteksi pola dan anomali dengan mengamatinya secara langsung dan mungkin tidak terlihat dalam uji statistik.

👉 Strategi Turtle Trading Ala Richard Dennis

Teknik Mengatasi Heterosekdastisitas

Jika menemukan heteroskedastisitas dalam rangkaian waktu, ada beberapa teknik yang dapat Anda gunakan. Berikut beberapa teknik tersebut:

- Transformasi logaritmik: Teknik ini secara cerdik menyederhanakan kompleksitas dengan mengurangi fluktuasi sebaran dan memaksakan homogenitas di area yang sebelumnya terdapat inkonsistensi. Misalnya, dalam hal harga saham, persentase perubahan harus digunakan dalam model, bukan harga secara langsung.

- Membedakan data: Perbedaan antara pengukuran berturut-turut dapat membantu Anda menstabilkan varians dan memastikan homoskedastisitas.

- Menerapkan pembobotan: Pilihan lain yang layak Anda lakukan adalah penerapan pembobotan khusus pada berbagai bagian data.

- Penggunaan Generalized Method of Moments (GMM): Menjadi allternatif yang kuat untuk memastikan homoskedastisitas. Karena tidak memerlukan asumsi apapun tentang sifat heteroskedastisitas.

- Model GARCH (Model Autoregresif Heteroskedastis Bersyarat): Memungkinkan pemodelan dan memperkirakan varians bersyarat, dengan asumsi bahwa varians dari istilah error adalah fungsi kuadrat dari error tertinggal dan volatilitas masa lalu.

Penting untuk Anda tekankan bahwa setiap deret waktu adalah contoh individual yang unik. Beberapa teknik dapat bekerja sangat baik pada satu set data, tetapi dapat gagal pada data yang lain. Oleh karena itu, kami sarankan untuk menggunakan lebih dari satu teknik dan menguji teknik mana yang paling cocok dengan rangkaian spesifik Anda.

Selain itu, perlu Anda ingat bahwa artikel tentang homoskedastisitas ini disederhanakan untuk memahami konsepnya. Sehingga untuk menerapkan konsep ini kita harus bekerja dengan alat analisis tingkat lanjut seperti R Studio atau beberapa pustaka Python. Namun, dalam beberapa hal, Excel mungkin sudah cukup.

👉 Price Action: Teknik Analisis Tanpa Indikator yang dapat Anda gunakan.