Dana Investasi

Ini Daftar 3 REIT Terbaik dengan Potensi Pertumbuhan Sepanjang 2025

Berinvestasi pada REIT terbaik tentunya akan menghasilkan keuntungan bagi Anda. Setelah beberapa minggu melihat berita pada pasar keuangan, yaitu emas, Bitcoin, saham, mari kita melihat sektor real estate yang sedang berada di puncaknya. Meskipun terdapat beberapa hambatan seperti harganya yang tinggi dan ketidakpastian makroekonomi, real estate mencapai puncaknya secara global.

Dalam artikel ini, kami akan melihat peluang yang dapat Anda peroleh dari REIT. Kemudian, kami juga akan memberikan daftar 3 REIT dengan potensi pertumbuhan sepanjang tahun 2025 dan REIT yang ada di Indonesia. Yuk, simak untuk tahu lebih jelas!

👉 Kenali instrumen investasi ETF dalam Apa Itu Exchange Traded Funds (ETF) dan Bagaimana Cara Kerjanya?

REIT Terbaik: Mengapa berinvestasi dalam real estate?

Berikut beberapa alasan kita untuk berinvestasi dalam REIT yang perlu Anda perhatikan:

Penurunan Suku Bunga

Dengan terpilihnya Donald Trump, ada keraguan besar, yaitu apakah inflasi akan kembali melonjak dengan kebijakan tarifnya sehingga pajaknya kemungkinan besar akan dibebankan pada konsumsi, atau apakah inflasi akan tetap terkendali.

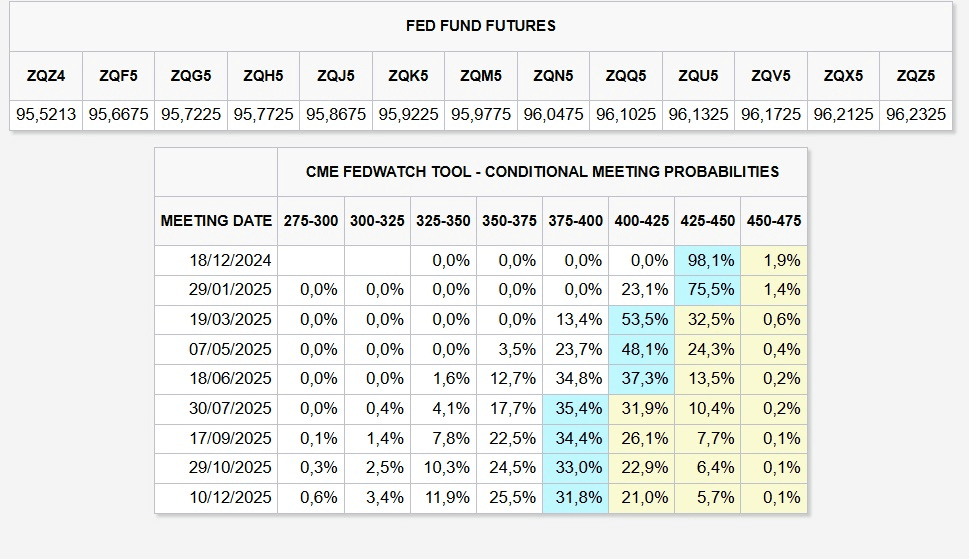

Meskipun demikian, investor tetap bertaruh pada tahun 2025 oleh karena tingkat suku bunga yang lebih rendah, yaitu pada rentang 3,75% - 4,25%. Ini akan membuat suku bunga acuan BI juga akan mengalami penurunan. Hal ini membuat pembiayaan menjadi lebih mudah untuk memperoleh properti. Dengan meningkatnya permintaan di sektor ini, akan berpotensi meningkatkan harga aset real estate.

Bagaimanapun, kita harus mengawasi dan melihat perkembangan situasi suku bunga pada pertemuan FED berikutnya.

👉 Apa itu Suku Bunga? Kenali Jenis-jenisnya!

Kembali bekerja dari kantor

Selama beberapa tahun dengan ketidakpastian pada peluang penyewaan perkantoran karena ada kebijakan work from home, permintaan penyewaan gedung kembali pulih. Dengan kembalinya model hybrid atau tatap muka mendorong perusahaan untuk mencari kantor yang lebih modern dan strategis lokasinya. Sehingga, hal tersebut dapat merevitalisasi segmen pasar real estate dan menawarkan peluang investasi yang menarik.

Kurangnya regulasi era Trump

JIka Donald Trump menerapkan regulasi khasnya kembali, pembatasan di sektor real estate dapat berkurang. Hal ini menyebabkan adanya perkembangan yang baru dan memberikan keadaan yang lebih menguntungkan bagi investor. Ini karena Donald Trump memiliki latar belakang pengembang real estate.

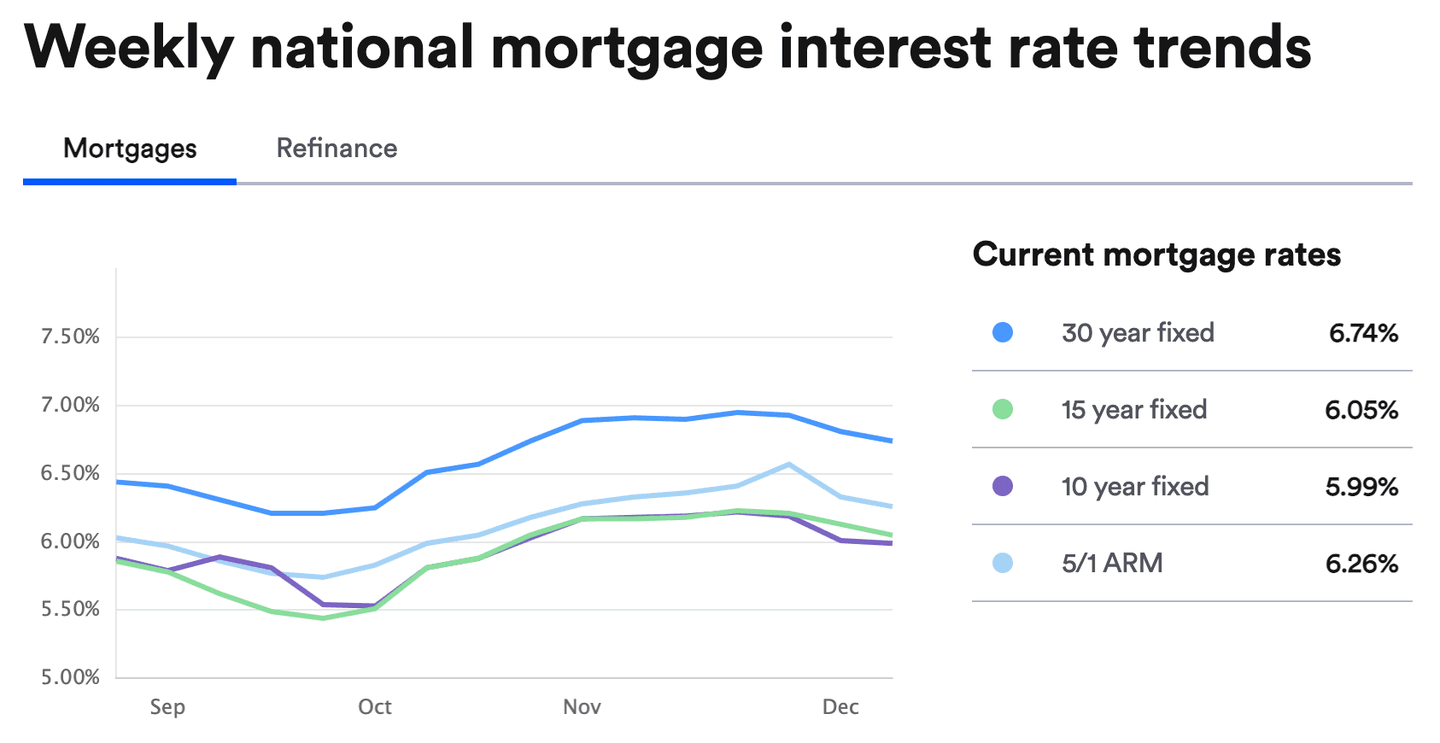

Tidak hanya itu, Trump menjanjikan akan ada lebih banyak pembangunan dan menurunkan suku bunga hipotek menjadi 3%, yang saat ini masih dua kali lipatnya.

Sederhananya, suku bunga hipotek di Amerika Serikat mengacu pada persentase buga yang harus peminjam bayarkan atas jumlah pinjaman pokok. Jika tujuan tersebut tercapai, dengan pengurangan sehingga menjadi 4% atau 4,5%, akan memicu investasi yang lebih besar untuk pembelian rumah baru.

👉 Trump Trade: 5 Saham AS yang Menarik Imbas Kemenangan Donald Trump

3 REIT Terbaik Indonesia

Penerbitan REIT di Indonesia masih minim daripada instrumen investasi lainnya. Sehingga, saat ini hanya terdapat 3 produk investasi REIT yang telah terdaftar pada BEI (Bursa Efek Indonesia). Berikut merupakan 3 REIT yang telah terdaftar pada BEI:

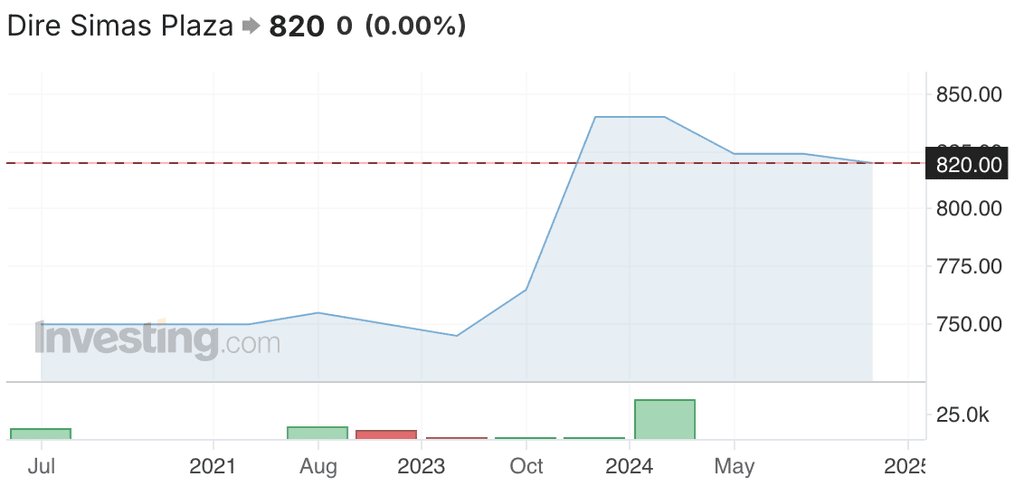

DIRE Simas Plaza Indonesia (XSPI)

DIRE Simas Plaza Indonesia adalah salah satu REIT dengan PT Sinarmas Asset Manajemen sebagai pengelolanya. Produk investasi ini memungkinkan investor berinvestasi secara tidak langsung dalam properti melalui pasar modal. XPSI memiliki portofolio utama berupa aset properti di Plaza Indonesia.

Kemudian, investor dapat menerima pendapatan rutin dalam bentuk dividen yang berasal dari pendapat sewa properti yang menjadi portofolio XSPI. Pembagian dividen terakhir terjadi pada tanggal 5 November 2024 sebesar Rp 65,1 Miliar.

Berikut kinerja dari DIRE Simas Plaza Indonesia:

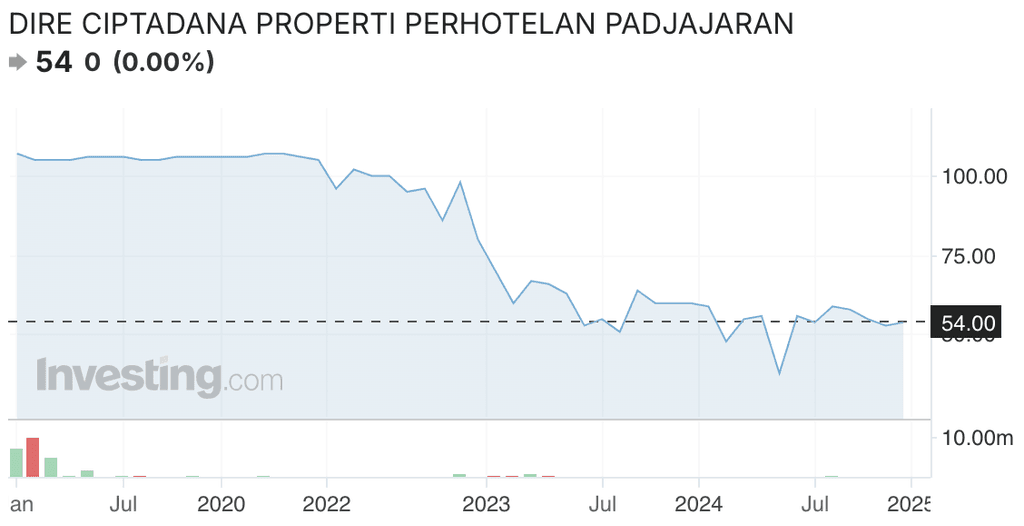

Ciptadana Properti Perhotelan Padjajaran (XCIS)

DIRE Ciptadan Properti Perhotelan Padjajaran adalah salah satu REIT asal Indoensia yang dikelola oleh PT Ciptadana Asset Management. XCIS berinvestasi pada aset properti seperti hotel dan fasilitas terkait.

Instrumen ini memiliki potensi dari pendapatan sewa dan keuntungan dari apresiasi nilai properti. XCIS memiliki riwayat pembagian yang konsisten. Mereka melakukan pembagian dividen terakhir pada tanggal 4 Desember 2024 dengan nilai Rp 0,04 per lembar saham. Sehingga dividend yield XCIS sebesar 0,0789%.

Berikut kinerja dari XCIS:

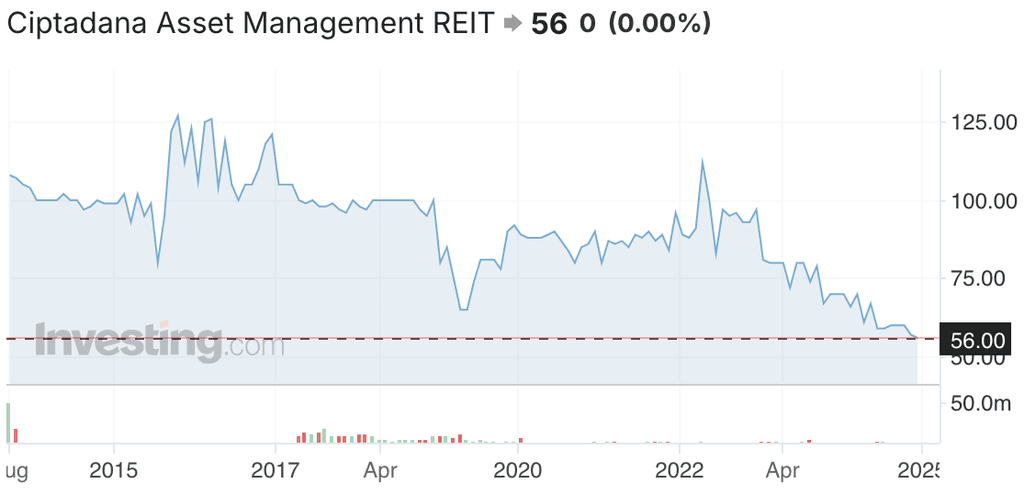

Ciptadana Properti Ritel Indonesia (XCID)

DIRE Ciptadana Properti Ritel Indonesia merupakan salah satu REIT Indonesia dengan PT Ciptadana Asset Management sebagai pengelolanya. XCID berinvestasi pada aset properti ritel, misalnya mal dan pusat perbelanjaan. Pada tahun 2024 ini, XCID tidak membagikan dividennya sehingga mereka memiliki dividend yield sebesar 0%.

Berikut kinerja dari XCID:

👉 Perbedaan Reksa Dana Growth, Value, dan Campuran

3 REIT Terbaik Berpotensi di 2025

Seperti yang telah Anda ketahui, REIT merupakan cara paling aman dan murah untuk berinvestasi dalam real estate. Ini karena REIT merupakan suatu instrumen yang pada dasarnya memiliki atau mengelola aset real estate yang menghasilkan pendapatan seperti apartemen, kantor, gudang, rumah sakit, dan banyak lagi.

REIT terbaik adalah yang terdaftar di bursa saham sehingga Anda dapat berinvestasi di dalamnya dengan membeli saham tersebut memlalui broker. Hal ini layaknya Anda berinvestasi pada NVDIA atau Apple.

Sebagai tambahan, dalam tulisan ini kami hanya memberikan informasi dan analisis dari sumber terpercaya sehingga membantu Anda untuk membuat keputusan yang tepat. Namun, sekali lagi, ini hanyalah pendapat sehingga sebaiknya Anda melakukan penelitian sebelum berinvestasi.

👉 Kenali Saham Teknologi FAANG dan Cara Berinvestasi di dalamnya!

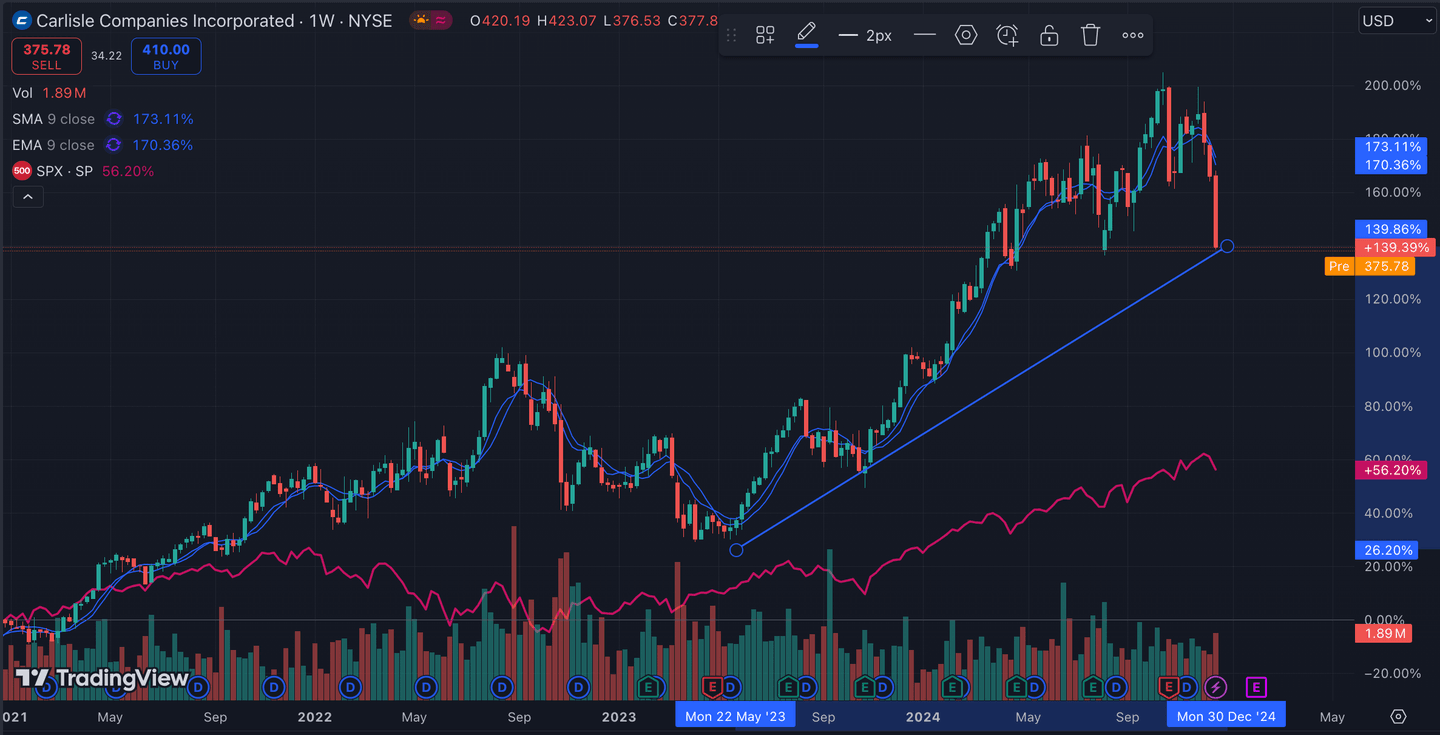

1. Carlisle Companies (CSL)

Pertama, mari kita mulai dari Carlisle Companies (CLS), sebuah perusahaan yang dalam sepuluh tahun terakhir telah menunjukkan kinerja yang luar biasa. Ini karena kinerja dari CLS jauh melampaui indeks S&P 500.

Namun, apa yang membuatnya istimewa?

CSL telah mengubah model bisnisnya baru baru ini dengan berfokus pada bahan bangunan dan teknologi kedap air. Sehingga, saat ini 70% pendapatannya berasal dari bahan bangunan dan 30% dari teknologi perlindungan cuaca.

Hal yang membuatnya menarik adalah lebih dari 60% penjualan perusahaan tersebut ditujukan pada renovasi dan penggantian, terutama di sektor komersial AS. Sehingga, perusahaan ini memiliki posisi sempurna dan dapat kita sebut untuk memanfaatkan "masa keemasan" pembangunan kembali yang banyak orang harapkan terjadi di tahun-tahun mendatang.

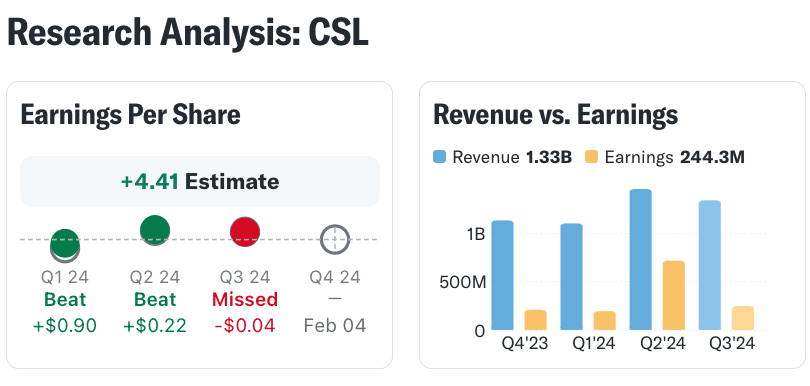

Berikut kinerja keuagnan dari Carlisle Companies yang mengesankan:

- Margin EBITDA: Mengalami peningkatan dalam lima tahun terakhir, dari 19% kemudian melebihi 25%.

- Dividend Yield: 0,9%.

- Rekor Dividen: Terjadi peningkatan dividen selama 48 tahun berturut-turut dengan tingkat pertumbuhan tahunan 15,5% dalam lima tahun terakhir. Memiliki payout ratio 14,15%.

- Ada peningkatan pendapatan dan laba kotornya meskipun benar bahwa angkanya terlalu tinggi pada Q2 tahun 2024, kini mengalami sedikit koreksi.

2. Boise Cascade Company (BCC)

Selanjutnya, mari kita membicarakan Boise Cascade Company (BCC). Sebuah perusahaan berkapitalisasi US 5,7 miliar yang berfokus pada bahan bangunan.

Berdiri tahun 50-an, BCC telah bertumbuh secara konsisten dengan tingkat pertumbuhan tahunan sebesar 10,2% dari 2019 hingga 2023. Perusahaan ini beroperasi dalam dua segmen utama, yaitu produk kayu dan distribus bahan konstruksi.

Pada segmen produk kayu, perusahaan memproduksi dan menjual kayu lapis, balok laminasi, dan produk terkait lainnya. Memiliki fasilitas dengan lokasi strategis sehingga menjamin pasokan bahan baku yang handal.

Namun, yang paling menarik adalah segmen distribusi bahan konstruksi. Mereka berfokus pada distribusi seperti pelapis, atap, isolasi, dan pintu. Segmen ini telah bertumbuh 9,9% per tahun sejak 2013.

Hal tersebut menjadi relevan karena ada permintaan di pasar multifamily, yaitu gendung apartemen dan kondominimum. Meskipun ada hambatan suku bungan yang tinggi, BCC mempertahankan margin di atas tingkat sebelum pandemi.

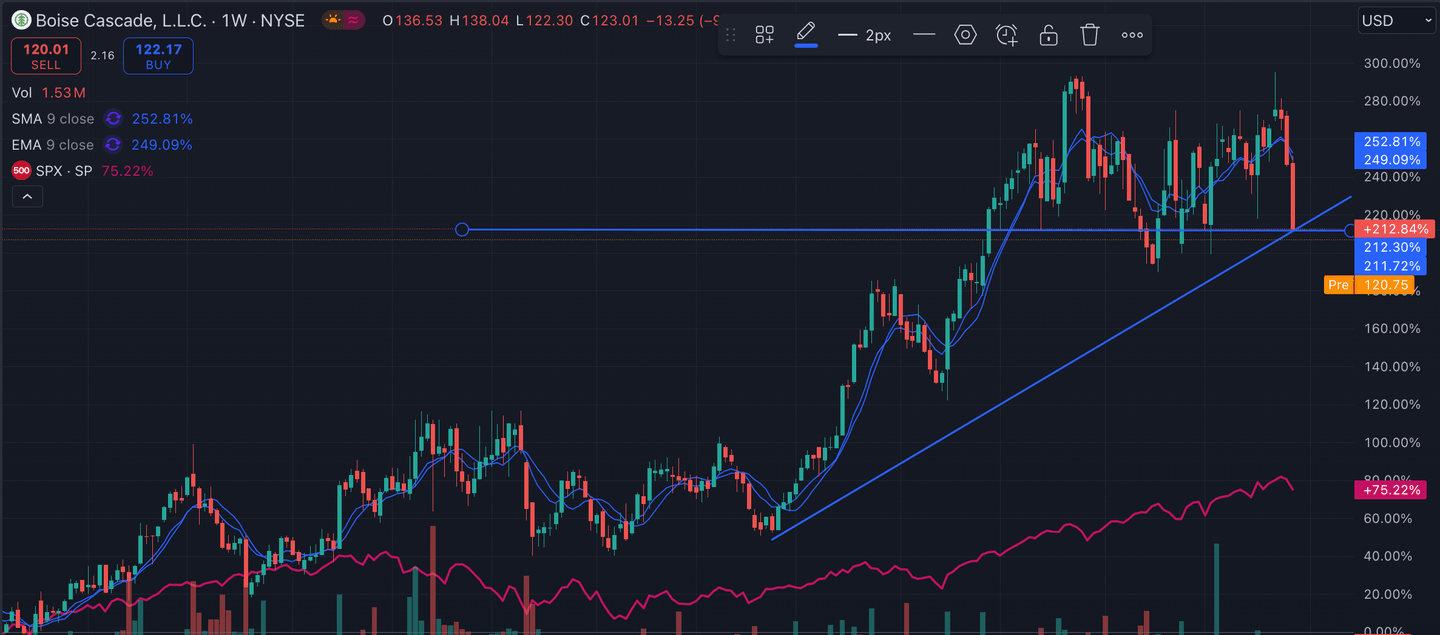

Secara teknis, mereka selalu mengikuti struktur Dow dengan titik terendah yang naik dan telah menembus resistensi di level US$ 144. Namun, untuk sekarang ada sebuah throwbak dan mengandalkannya sebagai support baru.

Berikut kinerja keuangan dari BCC:

- Margin EBITDA: 11%

- Dividend Yield: 0,57%

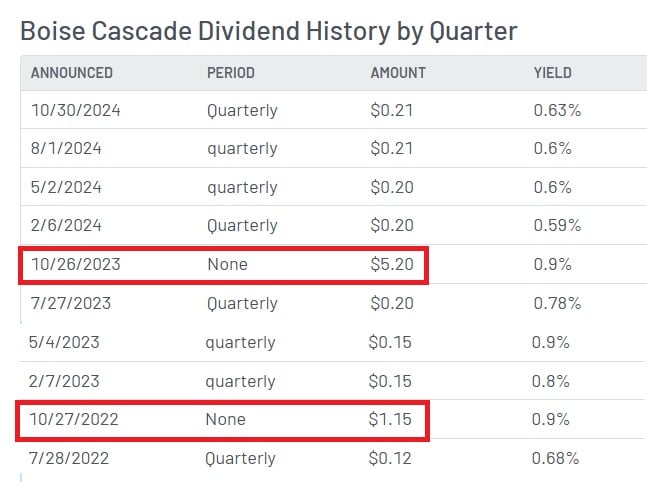

- Tren Dividen: Mengalami peningkatan dalam 10 tahun terakhir dengan payout ratio 8,22%. Kemudian, perusahaan membagikan dividen khusus tahunan. Misalnya, tahun ini mereka membagikan dividen khusus sebesar US$ 5 per lembar saham sehingga total pengembalian tahunannya menjadi 4%.

Di bawah ini, tanda merah merupakan dividen yang sangat besar jika kita bandingkan dengan tahun-tahun sebelumnya.

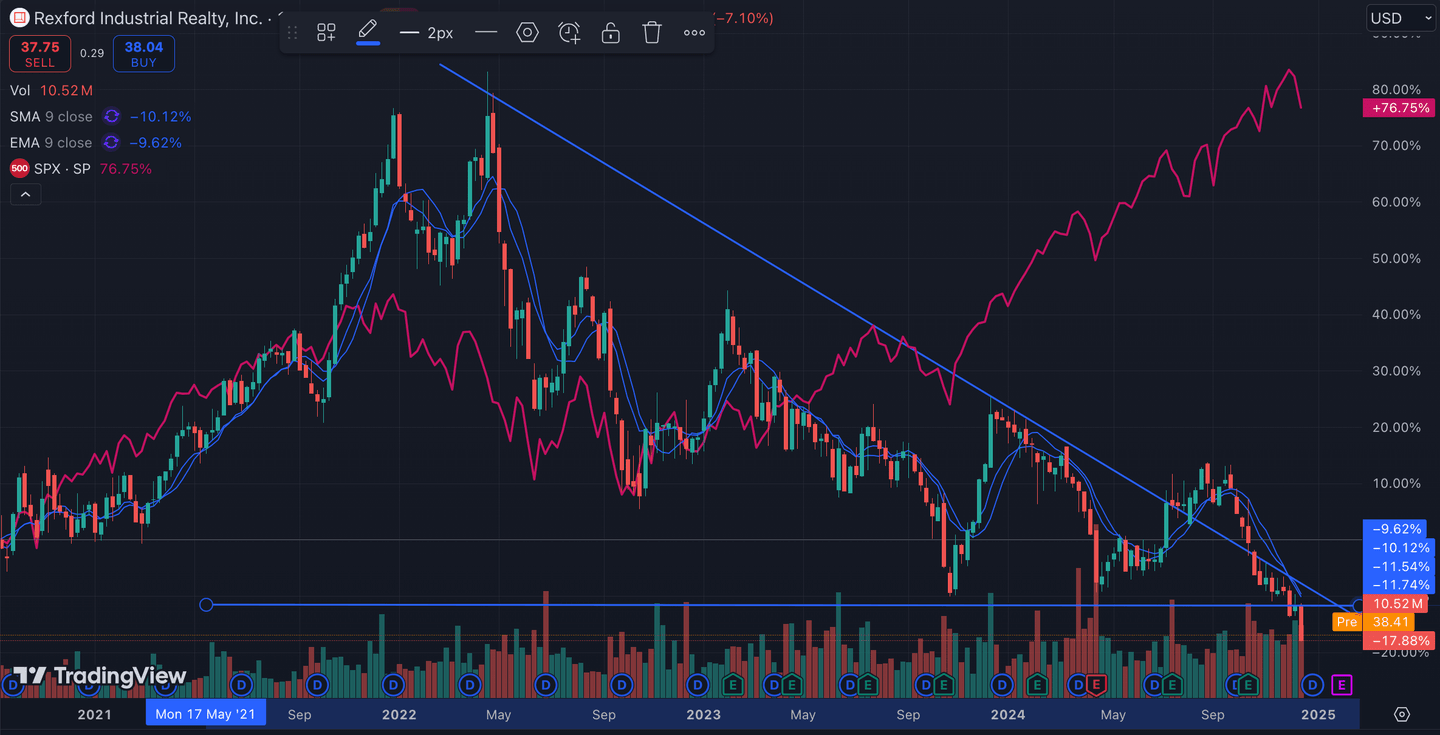

3. Rexford Industrial (REXR)

Terakhir, kami akan membicarakan Rexford Industrial (REXR), REIT yang berfokus pada properti industri di California Selatan. Perusahaan ini menjadi salah satu pasar industri terbesar di dunia.

Terletak pada lokasi yang strategis menjadi kekuatan utama mereka dengan memiliki properti di wilayah dengan permintaan tinggi dan pasokan rendah. Hal ini menyebabkan terjadi peningkatan nilai jangka panjang. Mereka berhasil mempertahankan tingkat okupansi sebesar 97,6% yang melebihi pesaing terbesar mereka, meskipun ada ketidakpastian.

Kemudian, REXR menunjukkan ketahanan finansial dengan berinvestasi senilai US$ 60 juta selama kuartal terakhir dan US$ 70 juta setelah akhir kuartal. Perusahaan ini memiliki peringkat kredit yang kuat dan total likuiditas US$ 1,6 miliar, memberikan ruang untuk terus bertumbuh.

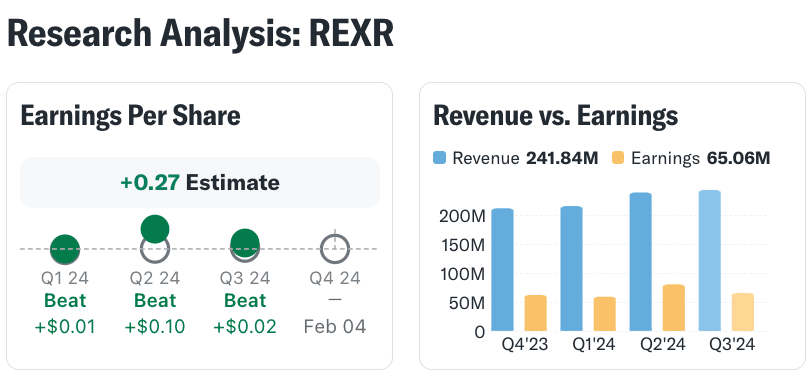

Berikut kinerja keuangan REXR:

- Margin EBITDA: Relatif stabil meskipun meningkat dalam lima tahun teakhir. Saat ini berada di angka 65%.

- Dividend Yield: 3,97%.

- Tren Dividen: Mengalami peningkatan dalam 10 tahun terakhir dan dalam 3 tahun terakhir meningkat 25% dengan payout ratio 135,22%.

- Hasil dividen: 3.97%,

- Mengalami pertumbuhan pada total pendapatan dan laba operasionalnya dengan menjaga EPS di atas ekspektasi.

Harga saham REXR mengalami penurunan dalam setahun terakhir karena kekhawatiran ekonomi dan politik. Namun, hal ini menjadi peluang investasi karena secara teknis kita melihat adanya triple bottom.

Menurut beberapa analis, jika REXR kita bisa melihat potensi kenaikan yang signifikan dalam beberapa tahun mendatang, bisa jadi melebihi 75%. Ini bergantung pada perkembangan suku bunga dan situasi ekonomi global, namun posisinya yang kuat dapat mengungtungkan investor yang sabar.

Bagaiman pendapat Anda terhadap perusahaan-perusahaan tersebut? Apakah menarik bagi Anda? Sampaikan pendapat melalui kolom komentar.